آشنایی با الگوی هارمونیک سایفر

الگوهای هارمونیک انواع مختلفی دارند و یکی از ابزارهای مهم برای پیشبینی روند قیمتی یک دارایی به شمار میروند. کمک به شناسایی نقاط احتمالی برگشت روند، نقطه قوت این الگوها محسوب میشود. الگوی هارمونیک سایفر به دلیل دقت بالا و قواعد واضح، محبوبیت خاصی دارد اما نسبت به سایر الگوهای هارمونیک کمیابتر است.

الگوی هارمونیک سایفر چیست؟

الگوهای هارمونیک قدمتی طولانی در بازارهای مالی دارند و سالها است که تحلیلگران برای معامله از آنها استفاده میکنند. با این حال، الگوی سایفر توسط دارن اوگلیسبی (Darren Oglesbee) و در سالهای اخیر شناسایی شده است. این الگو با استفاده از نسبتهای فیبوناچی، نقاط برگشت قیمت در روند یک دارایی را پیش بینی میکند. Cypher Pattern دارای پنج نقطه اصلی یعنی X, A, B, C, D و ۴ لگ یا همان موج است.

کاربرد الگوی هارمونیک سایفر

کاربرد اصلی الگوی هارمونیک سایفر در شناسایی نقاط برگشت احتمالی در روند بازار است. تحلیلگران با استفاده از این الگو میتوانند نقاط ورود و خروج بهینه را پیدا کنند. علاوه بر این، نقاط مختلف این الگو، به این دلیل که از نسبتهای فیبوناچی استفاده میکند، میتوانند به عنوان حمایت و مقاومت کاربرد داشته باشند.

نکته مهم این است که هیچکدام از الگوهای هارمونیک بدون خطا نیستند و امکان باطل شدن آنها وجود دارد. با این حال باید توجه داشته باشیم که هرچه در تایم فریم بالاتری این الگوها را مشاهده کنیم، میتوانیم اطمینان بیشتری از تحقق آن داشته باشیم.

انواع الگوی هارمونیک سایفر

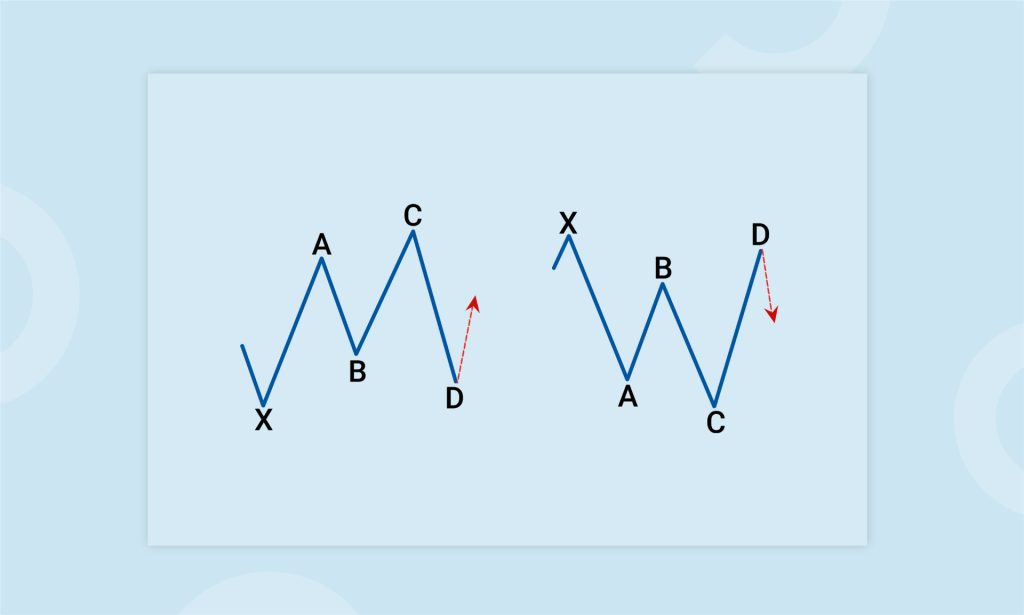

این الگو نیز مانند سایر هارمونیک پترنها، به دو نوع کلی صعودی و نزولی تقسیم میشود. در الگوی هارمونیک سایفر صعودی، بازار شبیه حرف انگلیسی M میشود و در نقطه D، ما برای خرید یک دارایی اقدام میکنیم. همچنین در بازارهای دوطرفه میتوانیم در صورت مشاهده الگوی هارمونیک سایفر نزولی (که شبیه حرف W است) وارد پوزیشن فروش شویم. در مورد بازار بورس که امکان معامله دوطرفه وجود ندارد، میتوانیم بعد از مشاهده سایفر نزولی اقدام به فروش کنیم.

چگونه الگوی Cypher را در چارت تشخیص دهیم؟

نسبتهای فیبوناچی در الگوی هارمونیک سایفر نقش کلیدی دارند و برای تعیین دقیق نقاط مختلف الگو استفاده میشوند. در این بخش، نسبتهای فیبوناچی مربوط به هر بخش از این الگو را بررسی میکنیم تا تشخیص آن در چارت راحت شود:

- نقطه B: این نقطه باید حدود ۳۸.۲% تا ۶۱.۸% از مسیر XA را اصلاح کرده باشد. این یعنی حرکت قیمت از نقطه A به سمت B باید بین ۳۸.۲% تا ۶۱.۸% از فاصله کلی X به A را شامل شود.

- نقطه C: این نقطه باید حدود ۱۲۷.۲% تا ۱۴۱.۴% از مسیر AB را طی کند. به این معنی که حرکت از نقطه B به C باید بین ۱۲۷.۲% تا ۱۴۱.۴% از فاصله کلی A به B را شامل شود.

- نقطه D: این نقطه، که نقطه ورود به معامله است، باید نسبت فیبوناچی ۷۸.۶% بین نقطه C و X داشته باشد.

این نسبتها به معاملهگران کمک میکنند تا نقاط ورود و خروج را در نمودارهای قیمتی با دقت بیشتری تعیین کنند. الگوی سایفر میتواند در بازارهای صعودی و نزولی به کار رود. توجه داشته باشید که الگوی سایفری که شبیه حرف M است باعث رشد قیمت و الگویی که شبیه حرف W است باعث برگشت قیمت خواهد شد. البته این الگو هم مانند سایر روشهای تحلیلی، بر پایه احتمالات است و این گونه نیست که همیشه باعث برگشت روند شود.

چگونه با الگوی هارمونیک سایفر معامله کنیم؟

برای معامله با استفاده از الگوی سایفر، ابتدا باید الگو را در نمودار تشخیص دهید. سپس، با استفاده از نسبتهای فیبوناچی، نقاط ورود و خروج معاملاتی خود را تعیین کنید. مهم است که معاملهگران استاپ لاس و حد سود را بر اساس سطوح کلیدی پیشروی قیمت تنظیم کنند و مدیریت سرمایه مناسب داشته باشند. با این حال، توصیه میشود که این روش معاملاتی را با سبکهایی مانند پرایس اکشن نیز ترکیب کنیم تا درصد عملکرد آن بهتر شود.

در ادامه یک استراتژی معاملاتی ساده با الگوی سایفر را شرح میدهیم:

-

شناسایی الگوی سایفر در نمودار

همان طور که اشاره کردیم، اولین مرحله تشخیص صحیح الگوی سایفر در نمودار قیمت است. بالاتر نسبتهای فیبوناچی این الگو را نسبت به ۴ موج تشکیلدهنده آن مورد بررسی قرار دادیم، بنابراین برای این که مطمئن شوید الگوی یافت شده Cypher است، حتما به این نسبتها توجه داشته باشید.

-

تعیین نقطه ورود

نقطه D در الگوی سایفر به عنوان نقطه ورود ایدهآل شناخته میشود. هنگامی که قیمت به این نقطه میرسد، معاملهگر باید برای ورود به معامله آماده شود. همان طور که اشاره کردیم در الگوی صعودی سایفر، نقطه D نقطه ورود برای خرید است؛ در حالی که در الگوی نزولی سایفر، نقطه D به عنوان نقطه ورود برای فروش (در بازارهای دو طرفه) در نظر گرفته میشود. البته کار ما این جا به پایان نمیرسد. برای این که مطمئن شویم معامله میتواند بازدهی مورد نظر ما را داشته باشد، بهتر است در پیوت تشکیلشده در نقطه D دنبال الگوهای کندلی برگشتی نیز باشیم. مثلا میتوانیم در الگوی سایفر صعودی، دنبال کندلهایی مثل Hammer باشیم و بعد از آن اگر کندل بعد توانست از بالاترین قیمت کندل برگشتی بالاتر رود، وارد معامله خرید شویم. البته این صرفا یک پرایس اکشن ساده است و شما میتوانید بر اساس سبکهای مختلف پرایس اکشن یا حتی استفاده از اندیکاتورها، معاملات خود را بهینه کنید.

-

تعیین حد ضرر (Stop-Loss)

حد ضرر باید کمی بالاتر از نقطه X الگو قرار داده شود. دلیل این که استاپ لاس را در این نقطه قرار میدهیم این است که در صورت فراتر رفتن بازار از نقطه X، دیگر این الگو به عنوان سایفر شناخته نخواهد شد.

-

تعیین حد سود (Take-Profit)

حد سود معمولا براساس سطوح کلیدی فیبوناچی و ساختار کلی بازار تعیین میشود. یک رویکرد متداول در این روش این است که تارگتهای خود را در سطوح طلایی فیبوناچی موج قبل یعنی ۳۸.۲%، ۶۱.۸% یا ۷۸.۶% قرار دهید. همچنین از سطوح حمایت/مقاومت و بیسهای عرضه و تقاضای تایم فریمهای بالاتر نیز میتوان برای تعیین حد سود الگوی سایفر استفاده کرد.

-

مدیریت ریسک

به خاطر داشته باشید که مدیریت سرمایه و ریسک یکی از بنیادیترین اصول معاملهگری است و شما نباید به هیچ وجه درصد بالایی از سرمایه خود را صرفا به یک معامله اختصاص دهید. زیرا با این کار در صورت برگشت بازار و باطل شدن تحلیل شما، سرمایهتان آسیب شدیدی خواهد دید. بنابراین همیشه مدیریت سرمایه و ریسک را در هر سبک معاملاتی رعایت کنید.

چگونه در تشخیص الگوی سایفر حرفهای شویم؟

باید به خاطر داشته باشیم که الگوهای هارمونیک یکی از مباحث پیشرفته در تحلیل تکنیکال به شمار میروند و به همین دلیل یادگیری صحیح آنها و تسلط بر این روش معاملاتی، زمانبر است. البته آموزش الگوی سایفر به صورت اصولی، قطعا باعث خواهد شد که زمان یادگیری آن کوتاه شود و افراد به سوددهی مستمر از طریق معامله با الگوی هارمونیک سایفر برسند. پیشنهاد میکنیم اگر قصد دارید واقعا برای تسلط بر این روش زمان بگذارید، حتما در کنار الگوی سایفر، برای یادگیری سایر الگوهای هارمونیک مانند خفاش، پروانه، گارتلی و… نیز اقدام کنید. در نهایت فراموش نکنید که معامله با استفاده از الگوی هارمونیک سایفر یا سایر الگوها، مانند همه روشهای معاملاتی دیگر خطا دارد.

سخن آخر

همان طور که دیدیم الگوی سایفر یک روش معاملاتی جذاب است که میتواند سودهای خوبی را برای معاملهگران به ارمغان بیاورد. با این حال، یکی از معایب این الگو این است که دفعات تکرار آن در بازار نسبت به سایر الگوهای هارمونیک پایینتر است و البته وقوع آن در تایم فریمهای پایینتر نیز از اعتبار الگو میکاهد. با وجود این، در صورت مسلط شدن بر این روش معاملاتی، داشتن مدیریت سرمایه مناسب و البته ترکیب آن با سبکهایی مثل پرایس اکشن، میتوانیم انتظار کسب سود داشته باشیم.

سوالات متداول

۱- الگوی سایفر چیست؟

سایفر پترن یا همان الگوی هارمونیک سایفر یکی از انواع الگوهای هارمونیک است که با ترکیب اشکال هندسی و اعداد فیبوناچی ایجاد میشود و در تایم فریمها و مارکتهای مختلف کاربرد دارد.

۲- انواع الگوی هارمونیک سایفر کدام است؟

الگوی هارمونیک سایفر در دو حالت صعودی (به شکل حرف M) و نزولی (به شکل حرف W) تشکیل میشود. تشکیل الگوی صعودی میتواند نشانهای برای خرید و الگوی نزولی میتواند سیگنالی برای فروش باشد.